A la hora de invertir, existen varios conceptos que conviene tener en cuenta de cara a maximizar

nuestras estrategias, como stop loss, margin call, rollover o short

squeeze. Uno de estos conceptos es el apalancamiento financiero, una técnica de gran

popularidad dentro de los mercados financieros que permite a los usuarios invertir más

capital del que realmente disponen. Pero cuáles son sus riesgos?

Qué es el apalancamiento financiero?

Podemos distinguir distintos tipos de apalancamiento: el apalancamiento externo, por el que un

tercero presta dinero, e interno, que se refiere al que ofrece el propio instrumento financiero.

El apalancamiento financiero externo a través de un préstamo es una técnica de inversión que

emplean tanto particulares como empresas y que se basa, básicamente, en la

deuda. En concreto, este mecanismo consiste en endeudarse con un tercero (un

broker, generalmente) para acometer una inversión, ya sea porque no disponemos de los fondos

suficientes o porque no queremos comprometer la totalidad de nuestro capital. De este modo, los

usuarios pueden obtener una mayor exposición al mercado, combinando su capital propio con los

fondos prestados.

A través del apalancamiento financiero, los inversores pueden acceder a productos

financieros incluso cuando no disponen de los fondos necesarios para cubrir su

valor. Este mecanismo puede disparar considerablemente la rentabilidad de nuestras operaciones,

ya que, al aumentar la cuantía de los fondos que se invierten a través de un préstamo, el tamaño

de las posiciones se multiplica sin comprometer el capital propio. Sin embargo, también aumenta

el riesgo, y de igual manera que la rentabilidad puede dispararse por invertir más dinero del

que se posee, las pérdidas también pueden multiplicarse. Así, si las

operaciones no salen como se había previsto y el mercado se mueve en dirección inversa, los

inversores pueden llegar a perder más dinero del que habían invertido e, incluso, llegar a

endeudarse con su prestamista.

![Imagen de billetes en un artÃculo sobre qué es el apalancamiento]() A la hora de recurrir al apalancamiento financiero, es importante

asegurarse de que la rentabilidad que se podría obtener con las operaciones es mayor que

la deuda en la que se incurriría. En este análisis, se debe tener en cuenta que las

operaciones apalancadas están sujetas a unos intereses que aumentan en función del dinero que se

pida y que deben abonarse incluso cuando las operaciones no generen buenos resultados. Por ello,

es imprescindible analizar si el rendimiento que podría obtenerse con la operación, en caso de

ser positiva, sería mayor que el coste de la deuda. Además, antes de incurrir en este tipo de

inversiones, es aconsejable conocer bien el producto en el que se quiere invertir y nuestro

nivel de tolerancia al riesgo.

A la hora de recurrir al apalancamiento financiero, es importante

asegurarse de que la rentabilidad que se podría obtener con las operaciones es mayor que

la deuda en la que se incurriría. En este análisis, se debe tener en cuenta que las

operaciones apalancadas están sujetas a unos intereses que aumentan en función del dinero que se

pida y que deben abonarse incluso cuando las operaciones no generen buenos resultados. Por ello,

es imprescindible analizar si el rendimiento que podría obtenerse con la operación, en caso de

ser positiva, sería mayor que el coste de la deuda. Además, antes de incurrir en este tipo de

inversiones, es aconsejable conocer bien el producto en el que se quiere invertir y nuestro

nivel de tolerancia al riesgo.

El apalancamiento financiero interno, por su parte, es el que ofrece el producto en sí. Esta

característica de algunos instrumentos financieros consiste en permitir a los inversores

adquirir una exposición más elevada que el dinero que necesitan aportar como margen

o garantía.

Al igual que en el caso anterior, las ganancias o pérdidas se calculan a través del valor

nominal de la posición, esto es, el valor del instrumento multiplicado por el

apalancamiento interno.

Por ejemplo, el índice Ibex-35 tiene un apalancamiento interno de 10 euros. Por ello, cada punto

que varíe su valor, el inversor ganará o perderá 10 euros.

Hay otros productos que tienen un apalancamiento superior, como el índice alemán DAX (25 euros),

por lo que el valor nominal y, por lo tanto, la exposición y riesgo, serán superiores.

Cómo se calcula el apalancamiento?

A la hora de calcular el apalancamiento, se deben tener en cuenta los dos tipos que

existen:

Apalancamiento externo

Al recurrir al apalancamiento financiero externo, los usuarios aportan solo un porcentaje

del valor total de la operación, quedando el coste restante cubierto por el

prestamista. Las pérdidas y la rentabilidad, sin embargo, no se calculan sobre la porción

aportada por el inversor, sino sobre el valor total de la operación, es decir, se calcula

teniendo en cuenta tanto la parte procedente de los fondos propios del inversor como la parte

cubierta con deuda. Con base en este principio, las operaciones apalancadas puede generar tres

tipos de resultados:

- Positivo: en este caso, la rentabilidad obtenida con la operación es

superior al coste de la deuda. Es el mejor tipo de resultado posible, ya que genera

beneficios para el inversor.

- Neutro: en este caso, la rentabilidad obtenida con la operación es igual al

coste del capital invertido. No se obtienen ni pérdidas ni ganancias.

- Negativo: en este caso, la rentabilidad obtenida con la operación es

inferior al coste de la deuda. Es el peor resultado posible, ya que genera pérdidas para el

inversor.

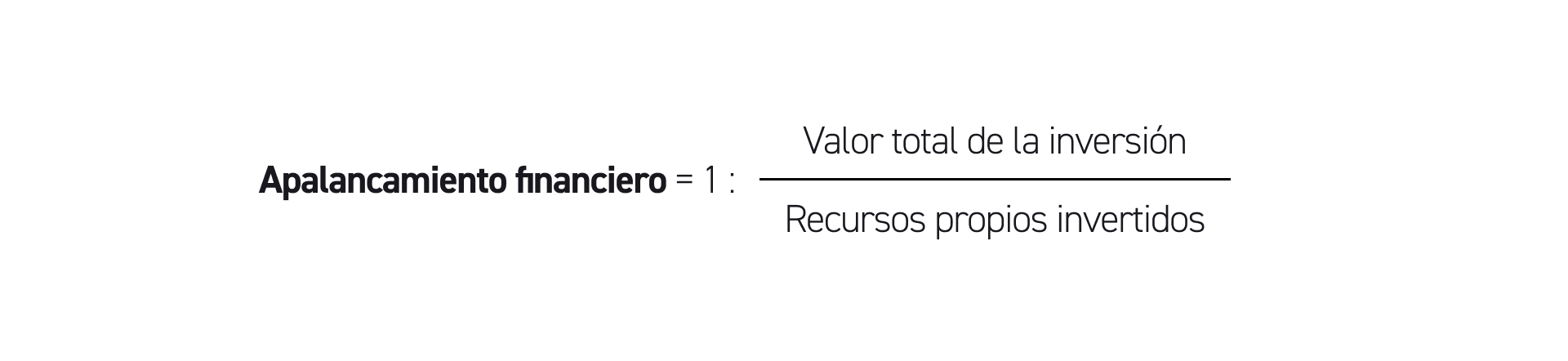

El grado de apalancamiento de una operación se expresa en medidas fraccionadas, por ejemplo, 1:2.

En este caso, por cada euro que invirtamos de nuestro capital, en realidad estaremos invirtiendo

dos: uno procedente de nuestros fondos y otro prestado, por lo que nuestra

deuda será de un euro. Para calcular cuál será el apalancamiento de nuestras operaciones, se

debe dividir el valor de la inversión entre los fondos propios que se han invertido:

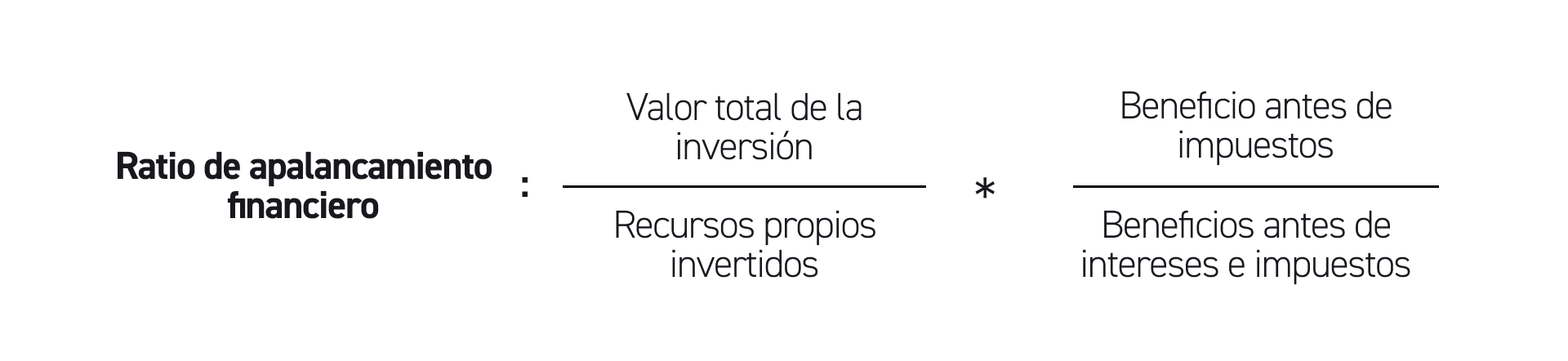

![Fórmula de apalancamiento financiero]() A la hora de analizar si una operación apalancada resultará beneficiosa,

se debe calcular el ratio de apalancamiento financiero, que se obtiene al

multiplicar el resultado de dividir el valor total de la inversión entre los recursos propios

invertidos por el cociente obtenido al dividir el beneficio obtenido antes de impuestos entre

los beneficios obtenidos antes de intereses e impuestos.

A la hora de analizar si una operación apalancada resultará beneficiosa,

se debe calcular el ratio de apalancamiento financiero, que se obtiene al

multiplicar el resultado de dividir el valor total de la inversión entre los recursos propios

invertidos por el cociente obtenido al dividir el beneficio obtenido antes de impuestos entre

los beneficios obtenidos antes de intereses e impuestos.

![Fórmula ratio de apalancamiento financiero]() Si el ratio de apalancamiento financiero es superior a 1, el apalancamiento

será adecuado, ya que generará beneficios. Si es inferior a 1, en cambio, será

inadecuado, ya que no aumentará la rentabilidad.

Si el ratio de apalancamiento financiero es superior a 1, el apalancamiento

será adecuado, ya que generará beneficios. Si es inferior a 1, en cambio, será

inadecuado, ya que no aumentará la rentabilidad.

Apalancamiento interno

Al invertir en instrumentos que tienen apalancamiento financiero interno, el inversor

puede adquirir una exposición más elevada al precio del instrumento y al margen

que se retiene como garantía al abrir la posición.

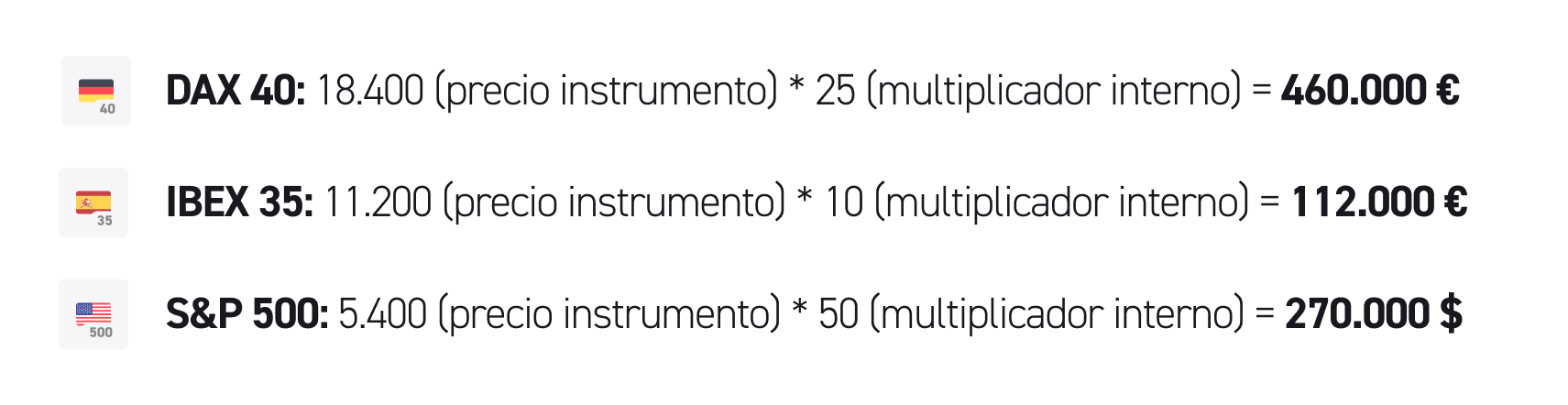

El apalancamiento interno se calcula multiplicando el precio del instrumento por el multiplicador

interno. Por ejemplo:

![Ejemplos de apalancamiento financiero]()

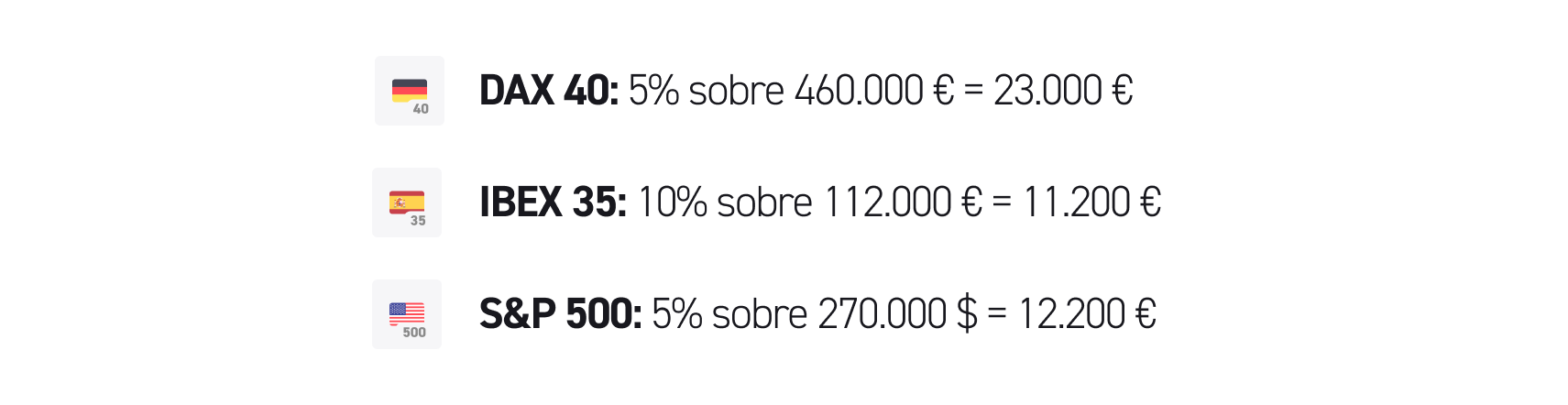

Cada instrumento requiere un margen determinado para poder abrir la posición, que se calcula

sobre el valor nominal total. Por ejemplo:

![Funcionamiento de apalancamiento financiero interno]() De esta forma, un inversor puede abrir una posición sobre el DAX, cuyo

valor nominal son 460.000 euros y sólo necesitaría 23.000 euros de margen. Si el valor del DAX

aumenta de 18.400 a 18.405, la ganancia del inversor no serían 5 euros, sino 125 euros (5 * 25

euros). Lo mismo ocurre si el precio baja a 18.390: la pérdida del inversor serán 250 euros (10

* 25 euros).

De esta forma, un inversor puede abrir una posición sobre el DAX, cuyo

valor nominal son 460.000 euros y sólo necesitaría 23.000 euros de margen. Si el valor del DAX

aumenta de 18.400 a 18.405, la ganancia del inversor no serían 5 euros, sino 125 euros (5 * 25

euros). Lo mismo ocurre si el precio baja a 18.390: la pérdida del inversor serán 250 euros (10

* 25 euros).

Qué productos tienen apalancamiento?

Existen varios productos que utilizan el apalancamiento financiero para ofrecer a los inversores

la posibilidad de invertir con más dinero del que realmente poseen. Estos

productos permiten ganar más exposición al mercado sin tener que aumentar el capital invertido y

se caracterizan por aumentar tanto los beneficios como las pérdidas potenciales de una

operación. Entre estos, se encuentran:

- CFD: los CFD

o contratos por diferencias son un acuerdo entre un inversor y una entidad por el que se

acuerda intercambiar la diferencia de precio del activo entre el momento de apertura y

cierre del contrato de inversión. Algunos CFDs pueden tener liquidaciones diarias, por lo

que será necesario tener en cuenta las características de los CFDs de cada entidad.

- Futuros: son productos por lo que dos partes acuerdan intercambiar un

producto financiero en un momento determinado y por un precio estipulado previamente.

- Opciones: son acuerdos firmados entre dos partes en los que se establece un

precio para la compra o venta de un activo en un periodo concreto. A diferencia de los

futuros, en los que las partes firmantes tienen la obligación de cumplir con el acuerdo, las

opciones ofrecen el derecho, por lo que una de las partes firmantes del contrato no está

obligada a vender o comprar el activo sobre el que se firmó el acuerdo.

Cuáles son los riesgos del

apalancamiento financiero?

El apalancamiento financiero es un mecanismo que puede multiplicar tanto los beneficios

como las pérdidas de los inversores. Estos productos emplean tanto capital propio

como capital de terceros, por lo que, al incurrir en ellos, se genera una deuda sujeta a unos

intereses que deberá abonarse independientemente de los beneficios obtenidos con la operación.

Al recurrir a este tipo de estrategias, por tanto, existe no solo el riesgo de obtener pérdidas,

sino también de caer en la insolvencia. Por ello, es importante que, antes de comenzar con sus

operaciones, los inversores analicen si la rentabilidad que podrían obtener sería

suficiente para cubrir los costes de la deuda. Para reducir el riesgo de

insolvencia, además, los inversores deberán evitar las operaciones apalancadas si no disponen

del capital suficiente para abonar posibles pérdidas.

A la hora de invertir, los inversores deberán ser conscientes de su nivel de

tolerancia al riesgo. Para maximizar las estrategias, es recomendable que analicen cuidadosamente el producto con

el que se quiere operar y que vigilen los movimientos de sus posiciones. Tener conocimientos de

análisis podrá ser de ayuda de cara a predecir los posibles cambios que puedan afectar a

las posiciones abiertas y maximizar nuestras estrategias. En cualquier caso, se

deberá tener en cuenta en todo momento que el apalancamiento puede traer importantes pérdidas

económicas, por lo que la inversión en este tipo de operaciones resulta desaconsejable para los

usuarios más principiantes.

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una

recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se

incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de

Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y

objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y

está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin

tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa

ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o

comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o

previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados

futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición

o disposición de instrumentos financieros, realizados con base en la información que contiene la

presente comunicación publicitaria.

A la hora de recurrir al apalancamiento financiero, es importante

asegurarse de que la rentabilidad que se podría obtener con las operaciones es mayor que

la deuda en la que se incurriría. En este análisis, se debe tener en cuenta que las

operaciones apalancadas están sujetas a unos intereses que aumentan en función del dinero que se

pida y que deben abonarse incluso cuando las operaciones no generen buenos resultados. Por ello,

es imprescindible analizar si el rendimiento que podría obtenerse con la operación, en caso de

ser positiva, sería mayor que el coste de la deuda. Además, antes de incurrir en este tipo de

inversiones, es aconsejable conocer bien el producto en el que se quiere invertir y nuestro

nivel de tolerancia al riesgo.

A la hora de recurrir al apalancamiento financiero, es importante

asegurarse de que la rentabilidad que se podría obtener con las operaciones es mayor que

la deuda en la que se incurriría. En este análisis, se debe tener en cuenta que las

operaciones apalancadas están sujetas a unos intereses que aumentan en función del dinero que se

pida y que deben abonarse incluso cuando las operaciones no generen buenos resultados. Por ello,

es imprescindible analizar si el rendimiento que podría obtenerse con la operación, en caso de

ser positiva, sería mayor que el coste de la deuda. Además, antes de incurrir en este tipo de

inversiones, es aconsejable conocer bien el producto en el que se quiere invertir y nuestro

nivel de tolerancia al riesgo.  A la hora de analizar si una operación apalancada resultará beneficiosa,

se debe calcular el ratio de apalancamiento financiero, que se obtiene al

multiplicar el resultado de dividir el valor total de la inversión entre los recursos propios

invertidos por el cociente obtenido al dividir el beneficio obtenido antes de impuestos entre

los beneficios obtenidos antes de intereses e impuestos.

A la hora de analizar si una operación apalancada resultará beneficiosa,

se debe calcular el ratio de apalancamiento financiero, que se obtiene al

multiplicar el resultado de dividir el valor total de la inversión entre los recursos propios

invertidos por el cociente obtenido al dividir el beneficio obtenido antes de impuestos entre

los beneficios obtenidos antes de intereses e impuestos.

Si el ratio de apalancamiento financiero es superior a 1, el apalancamiento

será adecuado, ya que generará beneficios. Si es inferior a 1, en cambio, será

inadecuado, ya que no aumentará la rentabilidad.

Si el ratio de apalancamiento financiero es superior a 1, el apalancamiento

será adecuado, ya que generará beneficios. Si es inferior a 1, en cambio, será

inadecuado, ya que no aumentará la rentabilidad.

De esta forma, un inversor puede abrir una posición sobre el DAX, cuyo

valor nominal son 460.000 euros y sólo necesitaría 23.000 euros de margen. Si el valor del DAX

aumenta de 18.400 a 18.405, la ganancia del inversor no serían 5 euros, sino 125 euros (5 * 25

euros). Lo mismo ocurre si el precio baja a 18.390: la pérdida del inversor serán 250 euros (10

* 25 euros).

De esta forma, un inversor puede abrir una posición sobre el DAX, cuyo

valor nominal son 460.000 euros y sólo necesitaría 23.000 euros de margen. Si el valor del DAX

aumenta de 18.400 a 18.405, la ganancia del inversor no serían 5 euros, sino 125 euros (5 * 25

euros). Lo mismo ocurre si el precio baja a 18.390: la pérdida del inversor serán 250 euros (10

* 25 euros).